今日,在中石油、中移动等大块头的带动下,上证指数大涨1.4%,刷新年内新高,补掉了2022年7月11日留下的缺口。要知道,今年1月和3月市场都曾挑战过这个重要缺口,均以失败告终。

当然,今日资本市场最重要的新闻莫非茅台盘中让出了A股市值股王之位。今年以来,中国移动大涨52%,贵州茅台上涨1.5%,整体表现迥异。

对此,有研究员评论道:作为卖方这么多年,迷茫了,信仰和框架混乱了。这是茅台的“耻辱”,又和茅台无关。

很巧合的是,上周末茅台刚刚披露最新业绩预报,再次惊艳市场。

1

一季度,茅台营收391.6亿元,同比增长18%左右。归母净利润205.2亿元左右,同比增长19%左右。这份业绩表现略超市场预期,促使茅台今日股价大涨。

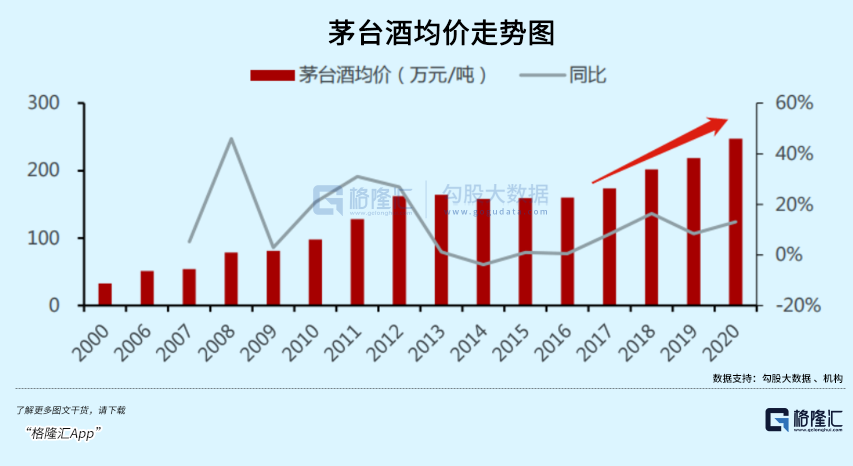

其实,最近几年,茅台业绩的高速增长依旧来源于量价齐升,但价格维度越来越重要。2022年,茅台酒销量3.79万吨,同比仅增长4.5%,而去年营收增长了16.5%。今年,茅台酒的销量对应2019年的产量,大致预算可以销售4万吨,仅增长5%,而全年营收增速目标至少15%。可见,茅台业绩增量重点仍在价上。

茅台2018年将出厂价提价至969元,5年过去了,再无直接提价。但茅台酒销售吨价却逐年攀升,源于渠道之变,实现了间接提价。

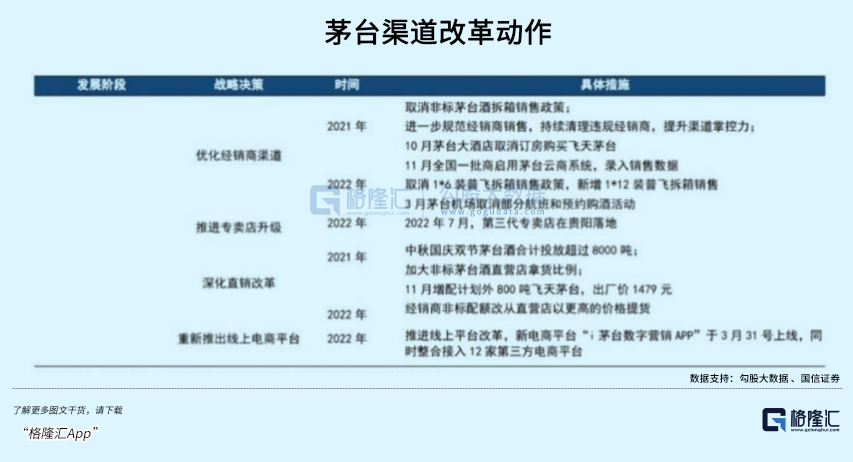

2019年之前,茅台经销渠道营收占比仍然高达90%以上,而直营渠道占比仅仅为5%-10%。在此之前,茅台成立过电商公司,启动过云商平台,但最终都铩羽而归,没能够在渠道改革上有所作为。2021年8月,丁雄军接棒高卫东之后,渠道层面的变革似乎顺风顺水。

接下来,我们把茅台各渠道分拆来看。第一,社会经销渠道。优质经销商坐拥当地核心客户群,也为茅台的不断壮大立下过汗马功劳。但基于盘根错节且复杂的利益关联,几代茅台掌舵人都无法改变这一局面。

2018-2022年,茅台国内经销商数量从2987个缩减至2084个,累计减少了903家。看似少了很多,但这里面减少的绝大多数均是茅台系列酒经销商,而茅台酒经销商变化并不大。这块经销商大蛋糕依旧没有撬动。

第二,电商&KA渠道,主要服务大众消费客户。2020年底,茅台签约68家渠道服务商。其中,全国性渠道商每家投放量为150吨,区域性渠道商投放量为50万吨。该渠道投放量为5000-6000吨,占约茅台酒销售15%以上,其中部分投放量来自茅台集团营销公司配额。

第三,直销渠道出现重大变革。最先,茅台直销渠道包括在全国开设的33家直营店,主要服务团购客户。后来在2022年3月,茅台上线i茅台,一炮而红。

到年底,APP注册用户已经突破3000万。据茅台发布数据显示,i茅台酒类总投放量已经近900万瓶,包括茅台1935、虎年茅台、珍品茅台等等。

2019-2022年,茅台直销渠道总收入分别为72亿元、132亿元、240亿元、493.8亿元,分别增长66%、83%、81%、105.5%,占总收入比例为8%、14%、23%、38.7%。

茅台渠道深刻改革之后,茅台酒吨价持续攀升,2022年已经高达284.5万元,每瓶单价已经高达1340元,同比2021年的1214元,增长10.38%。系列酒吨价52.65万元,每瓶单价248元,同比增长26%,主要是新增1935酒销售,而其出厂价798元较高。

茅台通过间接提价,自然会提升其盈利能力。2023年一季度,茅台毛利率、净利率分别为91.87%、52.68%,分别较2018年末提升0.73%、1.31%。这亦是这些年茅台利润增速还要高于营收增速的重要逻辑。

茅台如此体量,还能保持这么高的增速,可谓是白酒业的YYDS。当然,茅台格外强势,对于其他中高端白酒无疑是一种压力。因为酒业整体上长期将进入一个销量负增长、收入低增长或0增长,利润低增长的“内卷时代”。

别看茅台一季度业绩亮眼,可能大多中高端酒企会面临不小的增长压力。据盛初集团数据调研,3月份次高端(500-800元)、高端(五粮液及其他,800-2000元)节后出货量同比分别下滑20%、7%。

不过,高端白酒在未来几年内保持一定增长没有问题,尤其是茅台。

2

从去年11月份以来,中国移动为首的国企央企迎来了一波非常扎实的反弹行情。中移动这类大块头,今年都已经上涨了50%。

Why?

过去很多年,中国移动在港股的表现不温不火,估值也给得非常低。主要逻辑还是源于业绩表现糟糕。比如,在2018-2020年,中移动营收从7368亿元增长至7680亿元,年复合增速仅仅只有2.1%,归母净利润则从1167亿元反而减少至1078亿元。

2021-2022年,中国移动业绩有所改善。去年,营收9373亿元,同比增长10.5%,归母净利润为1255亿元,同比增长8.2%。

其中,个人市场营收4888亿元,同比仅增长1.1%。这块是最基础的通信业务,与联通电信内卷严重,其实没有什么业绩成长性。家庭市场营收1166亿元,同比增长16%。家庭宽带客户达到2.44亿户,净增2578万户,其中千兆家庭宽带客户达3833万户。

其实,中移动最大的看点还是政企市场。该业务营收1682亿元,同比大增22.6%。其中,移动云迈入业内第一梯队,收入503亿元,同比增108%。连续3年实现三位数增长。另外,行业云收入412亿元,同比增114.5%,IDC 收入253.5 亿元,同比增长17.2%,ICT收入192.7 亿元,同比增长33.7%。

根据IDC最新数据显示,移动云公有云(laaS+PaaS)服务市场份额第六,同比增速104%,继续位列TOP10云服务商第一。其中,在PaaS领域,移动云排名又进一位,同比增速达97%。

移动政企市场之表现,是拉动中国移动业绩大盘增长的关键力量,亦是资本市场比较看重的。因为这块业务市场空间比较大,且是未来的大方向。

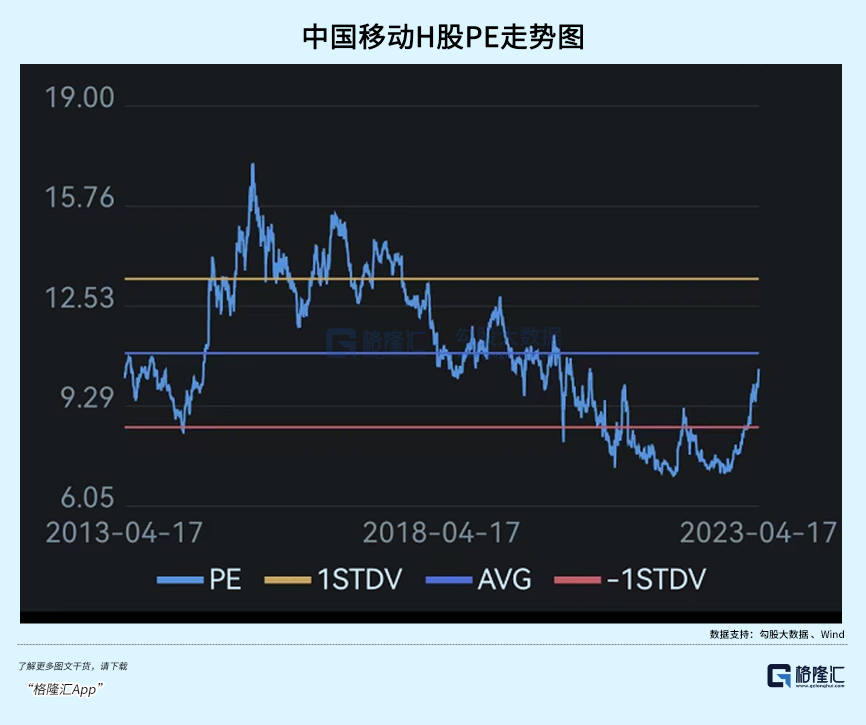

当然,中国移动上涨这么多,更多来源于估值的大幅提升。年初,PE-TTM为12.05倍,到目前为止已经攀升至17.5倍。看港股,最新估值为9.78倍,仍然位列最近10年来估值中位数以下。

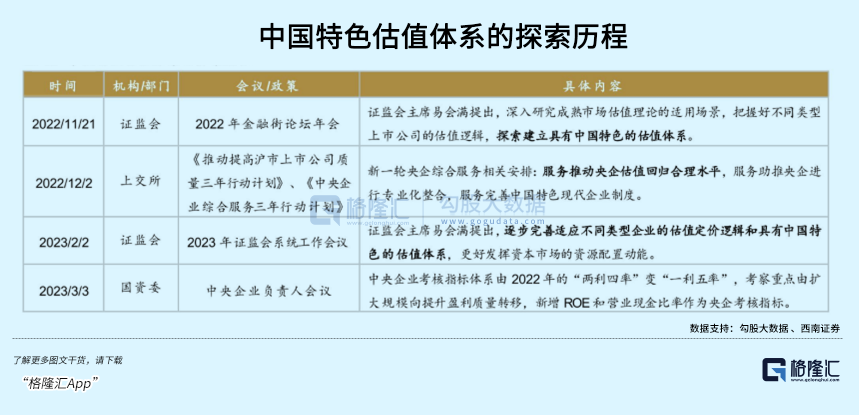

中移动估值的提升,除了业绩有一定程度的改善外,最重要的逻辑来源于围绕“中国特色估值体系”政策的出台。

2022年11月,证监会主席易会满首次提出建立具有中国特色的估值体系,促进市场资源配置功能更好发挥。紧接着,上交所制定完成新一轮《推动提高沪市上市公司质量三年行动计划》和《中央企业综合服务三年行动计划》。

2023年3月,国资委出手,将央企考核指标调整为“一利五率”。其中,将净资产收益率ROE替换净利润,将营业现金比率替换营业收入利润率。这两个考核指标的转变,将使央企盈利能力以及成长性有望持续得以加强。这是央企国企未来估值修复的核心要义。

不过,中国移动经历了持续的大涨后,估值继续修复的空间可能不会太大了,未来市值的膨胀还需要拿出真真切切的业绩才行

3

有人说,酱香科技是旧经济模式的代表,也是传统价投者的吹牛资本,新旗手必然超越旧王,这标志新经济新时代的加速到来。

但一切的一切都要回归到最基础的股票定价上来——未来自由现金流折现。茅台为首的酱香科技商业模式几乎可以秒杀A股所有行业,因为不需要额外研发投入,不要资本开支,还可以先款后货,依靠硬核品牌躺赚,自由现金流源源不断壮大,穿越牛熊周期。但大多新时代的科技股注定不会陪伴市场太久,因为走完一波行业景气周期后,没了然后。当然,这期间会有一年几倍、几年十倍的超级机会,又是酱香科技无法媲美的。

但我们还是期待,不管是茅台,还是中国移动,大家都好才是真的好。(全文完)

免责声明:本文来自格隆汇APP微信号:hkstocks客户端,不代表超天才网的观点和立场。文章及图片来源网络,版权归作者所有,如有投诉请联系删除。

超天才网©2013-2014 All Rights Reserved 京ICP备09005826号-2 京ICP证130304号